なかなか人に尋ねにくいけれど気になってしまうのが生活費。

「貯金ができない」「どれくらい使っているのか把握が難しい」など、どこの家庭でも生活費に関する悩みは尽きません。

それに一般家庭の生活費がどれくらいか分かれば、節約しなければならないのか、余裕がある方なのか分かってライフプランを立てやすくなりますよね。

この記事では一般家庭の月々の生活費や支出の内訳、今すぐ簡単にできる支出を減らす節約術3つを紹介します。

目次

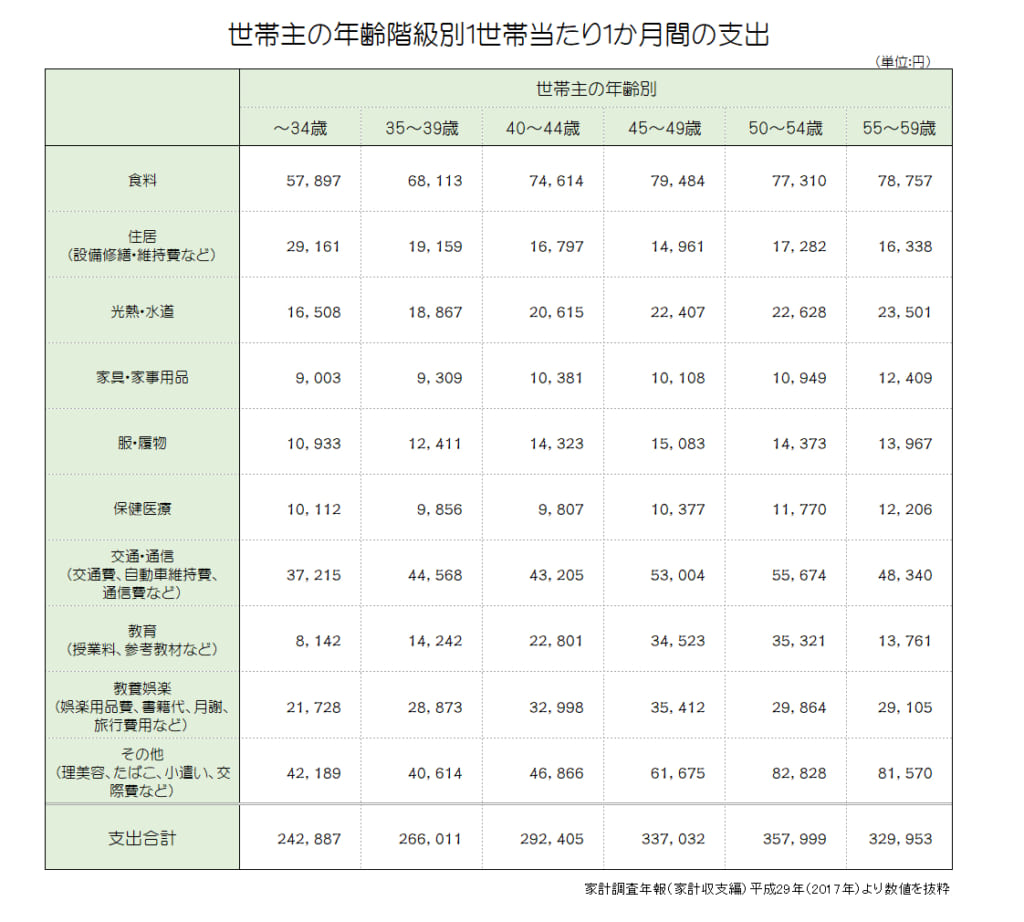

世帯主の年齢別生活費を見てみよう

皆さんの家庭の1か月の生活費はどれくらいでしょう?

それが一般家庭と比べて多いのか少ないのか知りたいですよね。

実は、生活費は人に聞かなくても具体的な金額が分かります。

一般家庭の生活費について、総務省統計局が毎年調査を行ってまとめているんですよ。

家計調査のデータを元に世帯主の年齢別生活費をまとめてみましたので見てみましょう。

【引用元】家計調査年報(家計収支編)|総務省統計局

表を見ると、世帯主の年齢が上がるにつれて月々の支出額がアップしていることが分かります。

生活費はおよそ24~35万円。

内訳を詳しくみていくと、食事や教育関係の費用が多いですね。

食費も教育関係の費用も世帯主の年齢が上がるにつれて支出額がアップ。

また、その他の費用(小遣いや交際費(慶弔など)に関する費用)も増えています。

世帯主の年齢が上がれば同時に子どもの年齢も上がることから、子どもの成長と共に支出が増えることを示しています。

では、ひとつずつ項目を見ていきましょう。

食料

表の中の「食料」とは、いわゆる食費のこと。

だいたい6~8万円前後となっていますね。

この中には自宅での食費に加え、自宅以外での食事(外食や学校給食)の費用が含まれています。

自宅での食費が5~6万円で、自宅以外の食費が1~2万円という感じです。

食費は外食すると高くなりますし、年や月によって野菜などの値段も変わります。

なかなか予算が立てにくい支出ですが、おおよその目標額を決めておきたいですね。

住居

住居には、家賃や地代、家にある設備の修繕費などが含まれています。

一般家庭の住居費は1.5~3万円になっています。

しかし、これは地域や持ち家などの状況によって大きく変わります。

1.5~3万円に治まらないこともしばしば!

筆者は長女を出産した時、家族3人で3LDKのマンションに住んでいました。

家賃は7万円(駐車場代込)。

一軒家に住んでいる今は月9万円のローンを支払っています。

実家に住んでいたり、持ち家のローンがゼロでない場合は月1.5~3万円では済まないでしょう。

光熱・水道

光熱・水道という項目は、ガスや電気、水道の費用です。

世帯主の年齢によって多少の変動はありますが、2万円前後。

家族の人数や住んでいる地域(雪が多く降る地域や夏の暑さが厳しい地域)によっても異なりますが、世帯主の年齢が上がるにつれて支出が多くなる傾向が見られます。

これは、子どもが大きくなると自分の部屋を持って冷暖房が必要になるといったことが考えられます。

子どもが小さい時の方が節約しやすいかもしれませんね。

家具・家事用品

家具・家事用品には、エアコンやソファなどの家具、装飾品、家事で使用する消耗品、家事サービスなどの費用が含まれていて、1か月当たり1万円前後です。

エアコンや冷蔵庫などの大型家具を購入すると支出額は一気にアップしますが、日用品だけなら大きな金額にはならないもの。

必要な日用品は概ね決まっていますから安価に購入できるネット通販やドラッグストアなどを活用するようにしておけば節約できますよ。

服・履物

服・履物には、家族全員の洋服や和服、シャツ、スーツ、靴などの費用が含まれていて、1か月当たり1~1.5万円ほどです。

子どもの服はすぐにサイズが合わなくなるため、頻繁に購入しますが、大人の場合は子どもほど頻繁に購入することはありません。

ですから、多くが子どもに関する出費になりやすいですね。

兄弟・姉妹でお下がりを活用したり、プチプライスのショップやセールを活用すると子どもの服も支出を抑えることが可能!

必要不可欠なものですが、うまくやりくりしたいですね。

保健医療

保健医療には、医療費の他、健康維持のために必要なグッズや医療器具の費用も含まれています。

月々1万円前後が相場となっています。

子どもの場合は多くが自治体の医療費助成制度があるので大きな費用はかかりませんから、大人の医療費や怪我等で必要となる医療器具の費用が大きく関係します。

バランスがとれた食事や十分な睡眠時間、予防接種などで健康維持を心がければ医療費はある程度抑えることができます。

生活リズムを整えることも保健医療費を抑える一助になりますよ。

交通・通信

交通・通信には、電車やバス代、自動車維持費、自転車の費用、携帯電話やインターネットなどの費用が含まれています。

1か月当たり2~3.5万円の支出となっており、世帯主が45~49歳の世帯が最も大きい金額になっています。

これは子どもが自転車や電車、バスで通学するようになったり、スマホなどを持つようになる年代であることが考えられます。

電車やバスは定期や回数券といった安価になるものを利用したり、スマホなどは使用の仕方に親子でルールを決めるといった方法で支出を抑えるようにしたいですね。

教育、教育娯楽

教育には授業料や教科書代、参考書代などが含まれており、1か月当たりの支出額は1~3.5万円と大きな差があります。

教養娯楽には、書籍代や月謝、旅行費などが含まれていて、1か月当たりの支出額は2~3.5万円。

どちらも世帯主の年齢が45~49歳の世帯で最も多くの金額になっていますね。

世帯主の年齢が45~49歳というのは、30歳で子どもができた親であれば子どもが15~19歳の時期。

教育費と教育娯楽費を合わせると7万円以上になっていますから、中学・高校の教育費が多く必要になっていると考えられます。

しかし、これも各家庭によって金額が異なる支出です。

筆者の場合、子どもは6歳と9歳ですが月々9万円以上の支出になっていて頭を悩ませています。

9万円には保育料と小学校の教材費、習い事(スイミング、ピアノ、公文、新体操)の費用が含まれています。

もっと他の習い事もさせたいのですがお金の関係で難しいです。

公立に通わせるか、私立に通わせるか。

そして習い事の数などで大きく差が出てくる支出ですが、収入とのバランスを考えて節約したいですね。

その他

その他には、お小遣いやたばこの費用、交際費、理美容、仕送り金などが含まれています。

これらの費用は1か月当たり4~8万円。世帯主の年齢が上がるにつれて支出額が大きくなっています。

子どもが成長するに従って小遣いが必要になり、また大学などに通うようになると仕送りする家庭が増えますから当然かもしれません。

その他の項目も子どもが成長するに従って負担が大きくなってきますから、子どもが小さいうちに貯金をしておいたり、学資保険などを活用したいものです。

生活費を把握するために家計簿をつけよう!

一般家庭の生活費を世帯主の年齢別に見てみると、子どもが成長するに従って支出額が増えていくことがわかりました。

つまり、子どもが小さいうちにできるだけ貯金をしておくべき、ということになります。

貯金をするには収入と支出を把握することが不可欠!

さらに効率良く節約するには、支出の内訳である固定費、変動固定費、変動費それぞれを把握することが重要なんですよ

<支出の内訳>

固定費:ローンや家賃など、毎月必ず一定額で出て行く費用

変動固定費:光熱・水道費など、毎月出て行くけれど金額が変動するもの

変動費:食費や交通費、日用品費、交際費など毎月出て行く項目や金額が変わるもの

家計簿をこうした項目別に付けて、どれくらいのお金を使っているのか把握しましょう。

固定費は出ていくのを抑えるのが難しいですが、変動する部分は努力次第で支出額を抑えることが可能!

まず、家計簿を付けて「努力して抑えられる支出」を見付けてくださいね。

家計簿は色々なものがありますが、次の2種類がおすすめ!

・しっかり付けたい人向けの本「楽しく、貯まる「づんの家計簿」 書きたくなるお金ノート」

これは、かなり細かく項目を分けて記録する方法。

キッチリだけど簡単で費用がかからず作れる家計簿です。

この本を参考に、Excelなどを使って自分専用家計簿を作ると家計の収支把握は完璧になりますよ。

・簡単に付けたい人向けの本「年1回見直すだけ! ラクして貯まる! あきのズボラ家計管理」

これまで家計簿を付けようと思っても挫折した。

時間も無いし、できるだけ楽に家計を管理したい!という方にはこちらがおすすめ。

「とりあえず始めたい」「簡単に(でもキッチリ)見直したい」という方はこの本の方法でスタートすると挫折しないでしょう。

節約するポイント3選

家計簿を付け、紹介した一般家庭の生活費と比較すると「使いすぎかどうか」や「見直すべき点」が見えてきます。

具体的に、どこをどうすれば節約ができて貯金ができるのか。それは次の3つのポイントをチェックしてください。

固定費を見直す

まず、支出の中の固定費(毎月一定金額で出て行くお金)を見直しましょう。

ローンや家賃、生命保険料など、毎月大きな金額で出て行く支出について「本当にその金額を支払う必要があるのか?」と考え直してみてください。

ローンも繰り上げ返済すると銀行に支払う総額が減りますし、ローンを組み直してみるのもおすすめ。

生命保険料は契約内容が今の生活実態に合っているのか。

同じような契約内容で保険料が安い会社はないか。

定期的に見直しをして固定費を減らすことを考えてみてください。

もし月5,000円の支出を減らせたら年間3万円の貯金が可能に!

また、このお金を学資保険などに回すこともできます。

固定費は減らすのが少々大変ですが検討してみてくださいね。

変動固定費を減らす

変動固定費は、毎月必ず出ていくけれど金額が変わるもの。

代表的なのは光熱・水道費といったガスや電気、水道代ですね。

古い家電製品を新しい物に変えると消費電力がガクッと下がったり、エアコンやガスストーブなどの使用時間・設定温度を変更することで費用を抑えることが!

なるべく家族皆が同じ部屋で過ごしてエアコンや照明などの使用箇所を制限するのもおすすめです。

水道代も、水の出しっ放しを止めたり、風呂の湯を洗濯機や庭木の水やりに使うなど工夫すれば安くなりますよ。

さらに、ガスや電気の契約先を変えたり、自家発電設備を活用したりすることで支出を抑えることもできます。

交通費も「定期を持っている人の家族はバス代が半額」「1日乗り放題パス」など本人だけでなく家族皆が受けられるサービスもあります。

変動する部分は努力次第で消費量を減らすことができますから、電気をこまめに消す、電車やバスのサービスを詳しく調べるといった小さな努力から始めてみてください。

変動費は食費と日用品費を抑えよう!

節約の中で、自由度が高く、努力次第で減らすことができるのが変動費!

特に、食費と日用品費を上手く抑えましょう。

食費は「外食を控える」「食材を余らせない」を心がければOK!

学校給食の献立表のように予め献立を決めておけば「食材を買ったのに使わずに腐らせた」ということがありません。

季節ごとの旬で手に入りやすい食材をノートに書き出しておき、それを主菜にした献立を考えると楽ですよ。

食材は買って来たら冷蔵庫に入れる前に「コロッケ用」「肉じゃが用」「チャーハン用」「サラダ用」というように小分けにしてしまいます。

さらに、タマネギやキャベツなどはカット野菜にしておくと非常に便利!

少しだけ残った野菜や肉は味噌汁に入れたり、細かくカットしてお好み焼きにしたりして「具はなんでもOK料理」を食卓に出すようにしましょう。

そうすれば、無駄なく全ての食材を使うことができます。

そして日用品はドラッグストアやスーパーの安売りを最大限に活用!

筆者は毎月送られてくるJAFの冊子に付いているクーポンを必ず財布に入れておいてドラッグストアで使います。

定期的に手に入る地域新聞に付いているクーポンも便利ですよ。

また、使い捨ての掃除用シートを止めて雑巾を使ったり、毎日取っている新聞をリサイクル業者に出してトイレットペーパーやゴミ袋と替えてもらうことも節約に繋がっています。

小さな工夫で変動費はかなり抑えられますから「面倒!」と思わず身近なところから取り組んでみてください。

まとめ

一般家庭の生活費は月々24~35万円。

世帯主の年齢が上がるにつれて支出額が増えています。

中でも食費や教育に関する費用が増加しており、子どもが成長するに従って支出が増えていると分かります。

しかし、住居や教育に関する費用は家庭によっては、総務省統計局の家計調査以上に支出が必要なこともあるので、月々最低30万円くらいは必要と考えておくといいですね。

節約ポイントは「ローンや生命保険といった固定費を減らす」「光熱水道費などの変動固定費を節約する」「食費や日用品費といった変動費を減らす」の3つ!

ローンや生命保険の内容の見直しや、家電を新しいものにして消費電力を抑えたり、無駄なく計画的に食材を利用するといった努力で節約していきましょう。